「固定資産」という言葉を聞いたことがあっても、詳しく理解している方は少ないのではないでしょうか。会社を経営するうえで、資産についての知識はとても重要です。また、固定資産は種類や取得金額などにより会計処理の方法が変わるため、きちんと理解しておく必要があります。当記事では資産のなかの固定資産について解説します。

固定資産とは

固定資産とは、会社の資産のなかで継続的に使用、もしくは長期的に投資する目的で保有する資産のことをいいます。建物や土地といった目に見えるものだけでなく、権利のような目に見えない財産も含まれます。

取得価額が10万円以上かつ使用可能期間が1年以上の備品等を購入した場合、固定資産として計上する必要があります。一方、1年未満で使いきるものは消耗品費として処理します。

ただし、固定資産は自社で使用する目的で保有する資産のみであり、販売する目的で保有している在庫は固定資産には含みません。

流動資産との違い

会社がもつ財産や権利の総称は「資産」といい、「流動資産」「固定資産」「繰延資産」の3つに分類されます。

このうち、「流動資産」と「固定資産」の大きな違いは現金化のしやすさです。

「流動資産」はすぐに現金化できる資産、つまり現金や預金、商品などのことです。

一方、「固定資産」はすぐに現金化しづらい資産を指します。固定資産には土地や建物、機械装置、有価証券などがあります。

流動資産と固定資産に区分することで、資金的に安定しているかどうかを容易に把握できるようになるのです。

PlaPi 導入事例と商品情報管理のアンケートレポート ダウンロードのお申し込み

固定資産の種類

固定資産は「有形固定資産」「無形固定資産」「投資その他の資産」の3つに分類されます。その違いについて、以下で詳しくみていきましょう。

1、有形固定資産

有形固定資産とは、その名の通り形のある固定資産を指します。事業を行うために長期にわたって使用される資産です。

具体的には土地や建物、機械装置、車両運搬具などが有形固定資産にあたります。

有形固定資産の土地には、工場や事務所で使われている事業用敷地だけでなく、社宅の敷地など間接的に事業にかかわる土地も含まれます。

有形固定資産には「減価償却資産」と「非減価償却資産」があります。建物や機械装置、車両運搬具などは、時間経過とともに価値が減少します。このような資産は「減価償却資産」と呼ばれます。

一方、土地などのように時間がたっても価値の減らない資産を「非減価償却資産」といいます。

2、無形固定資産

形がない固定資産を無形固定資産といいます。特許権や借地権、施設の利用権利、ソフトウェアや、のれんなどが無形固定資産にあたります。

ソフトウェアはコンピュータのプログラムのことであり、実際に利用する際には形がないものと判断され、無形固定資産に含まれるのです。また、無形固定資産において「のれん」は営業権のことを指します。

有形固定資産と同じく、無形固定資産にも「減価償却資産」と「非減価償却資産」があります。無形固定資産のうち、特許権やソフトウェアは年々価値が下がっていくため「減価償却資産」となり、時間経過とともに価値の下がらない借地権などは「非減価償却資産」となります。

3、投資その他の資産

投資目的の固定資産は「投資その他の資産」に分類します。事業には直接使用しない資産で、投資有価証券や出資金、長期貸付金などがあります。

出資金は、株式会社以外の法人などに出資したお金のことです。

また、従業員や子会社、取引先などに対して貸したお金のうち、返済予定日までの期間が1年を超えるものを長期貸付金といいます。一方、短期貸付金は従業員などに貸したお金のうち返済予定日までが1年以内のものを指し、流動資産に含まれます。

建物や事務所を借りる際に支払う費用を敷金保証金といい、こちらも「投資その他の資産」に該当します。基本的には、契約が終わる際にそのまま返還されますが、敷金から修繕費用を差し引かれる場合もあります。

PlaPi 導入事例と商品情報管理のアンケートレポート ダウンロードのお申し込み

固定資産の減価償却

固定資産のうち「減価償却資産」は、時間経過に合わせて分割しながら費用として計上します。この減価償却資産とは、具体的にどのようなものなのでしょうか。具体例や計算方法などについて詳しくご紹介します。

減価償却資産の具体例

減価償却資産について、資産の種類ごとに詳しくご紹介します。

1.構築物(建物附属設備を含む)

門、塀、広告塔、舗装路面、焼却炉、庭園、緑化設備、電気設備など

2.機械および装置

製造加工機械、建設機械、ポンプ、発変電設備など

3.船舶

漁船、客船、貨物船、ボート、遊覧船など

4.航空機

飛行機、グライダー、ヘリコプター、セスナ機など

5.車両および運搬具

貨車、台車、自転車、フォークリフトなど

6.工具・器具および備品

冷暖房器具、パソコン、自動販売機、コピー機、陳列ケース、ロッカーなど

減価償却する際に必要な項目

減価償却する際に必要な項目は、耐用年数、取得価額、残存薄価の3つです。それぞれについて詳しくみていきましょう。

1、耐用年数

固定資産を使用できる期間のことです。「減価償却資産の耐用年数等に関する省令」で定められており、以下のように種類ごとに細かく決まっています。

例:事務所用の建物の耐用年数

・木造・合成樹脂造のもの:24年

・鉄筋コンクリート造のもの:50年

ただし税制改正が行われることもあるため、変更がないか適宜確認するようにしましょう。

一般的によく聞く「耐久年数」は問題なく使用できる期間で、メーカー独自で設定しているものです。耐用年数と耐久年数は異なりますので気をつけましょう。

2、取得価額

固定資産を購入した際にかかった費用のことを取得価額といいます。基本的には取得価額を参考にして減価償却の金額が決まるのです。

資産そのものの費用だけでなく、購入手数料や運搬費用、関税、材料費など購入する際にかかった費用も含まれます。ただし、減価償却資産の取得にかかった費用でも取得価額に含めないことが可能な費用もあります。例えば、不動産取得税や自動車取得税、新増設に係る事業所税などです。

取得にかかった費用が取得価額に含める必要があるかどうか、細かく確認すると良いでしょう。

3、残存薄価

耐用年数を過ぎても資産の価値が1円残る、という考え方を残存薄価と呼びます。

時間の経過とともに資産の価値は少しずつ減っていきます。しかしながら耐用年数を経過しても資産自体がなくなるわけではありません。そのため、耐用年数を過ぎた資産に1円の価値があるとし、会計上では残存薄価として処理するのです。

PlaPi 導入事例と商品情報管理のアンケートレポート ダウンロードのお申し込み

減価償却の計算方法

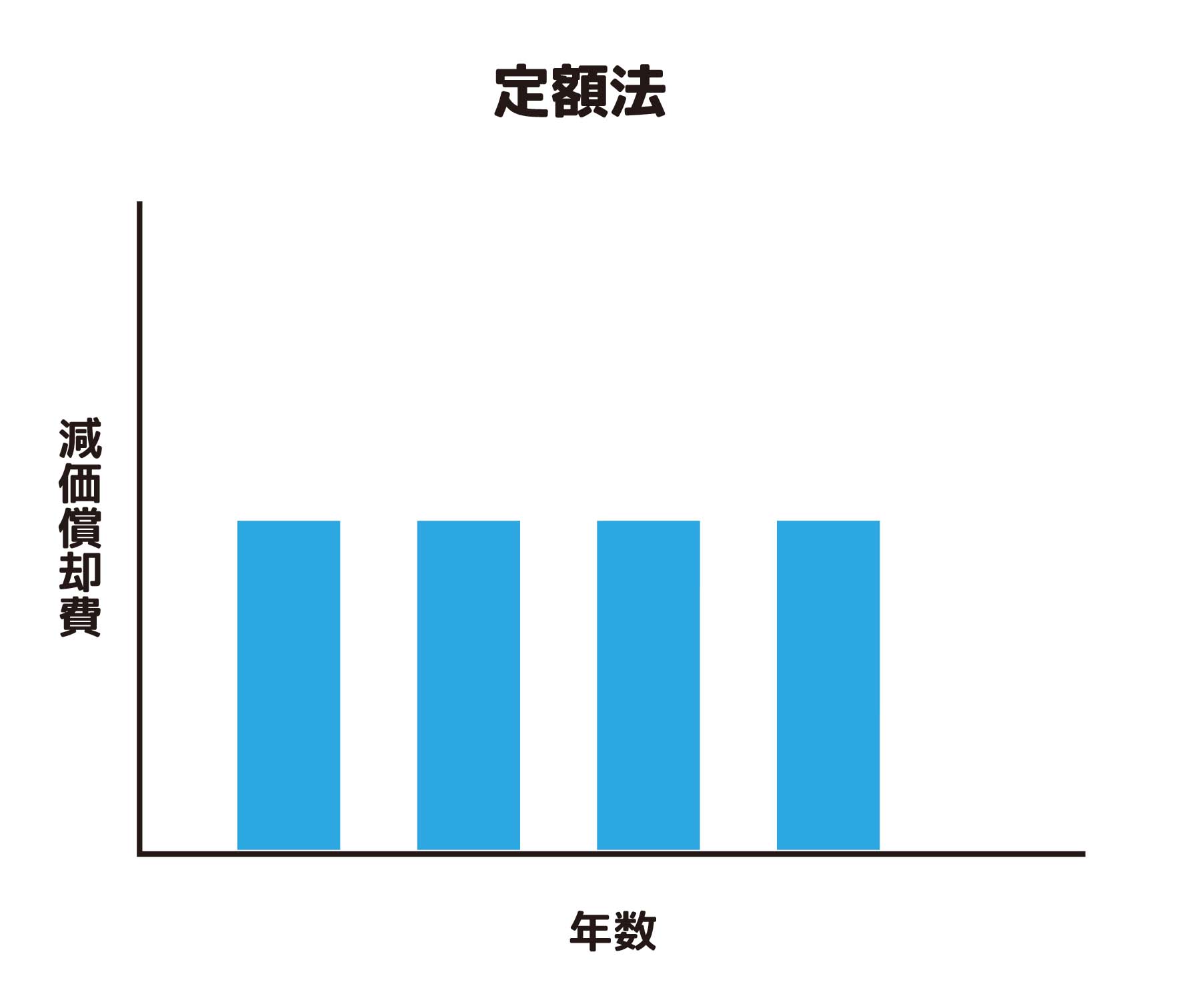

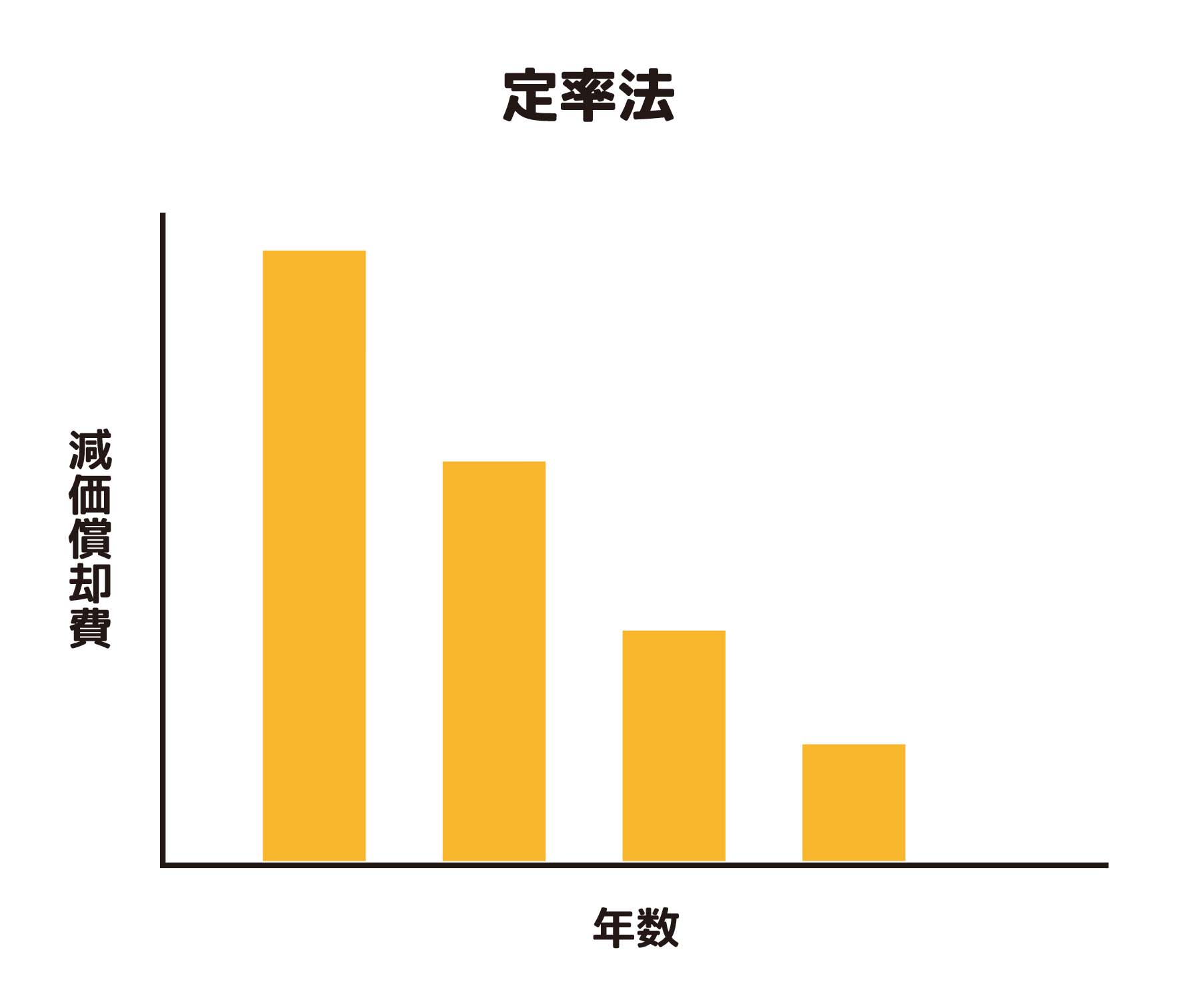

減価償却の計算方法は2種類あります。「定額法」と「定率法」と呼ばれる計算方法で、経費の計上方法が異なります。この2種類には具体的にどのような違いがあるのでしょうか。

1、定額法

毎年同じ金額の減価償却費を計上する方法を「定額法」と呼び、以下の計算式で計算します。

【定額法の計算式】

減価償却費=取得価額×定額法の償却率

この償却率は耐用年数に基づいて計算されます。定額法は計算が容易で、将来の見通しを立てやすいというメリットがあります。

毎年同額の減価償却費を計上すると、帳簿上は最終的に0円になってしまいます。しかしながら実際にはその資産を保有し続けているので、耐用年数の最後の年は残存簿価の1円が残るのです。

資産によっては計算方法を選択できますが、建物や無形固定資産は定額法で計算することになっています。

2、定率法

「定率法」は年が経過するにつれて額が減っていくのが特徴で、減価償却費は以下の計算式で求められます。

【定率法の計算式】

減価償却費=(取得価額ー減価償却累積額)×定率法の償却率

最初の年に多くの償却費を計上できるので、購入直後の利益を下げられるというメリットがあります。

ただし、減価償却費の額が償却保証額を下回るようになった場合、減価償却費の計算式は以下に変わります。

減価償却費=改定取得価額×改定償却率

「償却保証額」とは、減価償却資産の取得価額にその資産の耐用年数に応じた保証率をかけて求めた金額のことをいいます。また原則として、減価償却費が最初に償却保証額に満たなくなる事業年度の期首の末償却残高を「改定取得価額」と呼びます。

減価償却費を損金算入するための要件

減価償却費を損金算入するための要件として、減価償却方法の選定および届出があります。

各事業年度の減価償却費は、選定した減価償却の方法、取得価額、法により定められている耐用年数、残存価値、備忘価額に基づいて計算します。

減価償却資産に適用される償却方法は、資産の種類によって決まっているため、種類ごとに選定した方法を税務署に届出を行う必要があるのです。

以上のことを行わなかった場合、法定償却法が強制的に適用されることになるでしょう。

減価償却資産の租税優遇措置

減価償却資産は一定の条件を満たすことで減価償却を行わない資産とすることも可能です。取得価額により減価償却を行わずまとめて経費計上できる場合があるのです。

「一括償却資産」とは、通常の減価償却は行わず3年間で均等額を償却することのできる固定資産です。取得価額20万円未満のものが一括償却資産に該当します。

また、固定資産の取得価額が10万円未満のものは「少額減価償却資産」に分類可能です。少額減価償却資産は耐用年数によらず、利用年度に全額費用に計上することができます。

さらに中小企業の場合は、取得価額が30万円未満であれば、全額費用に計上可能なのです。ただし、この特例が適用される上限は事業年度を通して取得価額が300万円となっているため注意しましょう。

PlaPi 導入事例と商品情報管理のアンケートレポート ダウンロードのお申し込み

まとめ

固定資産について詳しくご紹介しました。固定資産については、種類や減価償却の方法など細かく定められているものもあります。また税制改正により耐用年数などが変わることもあるため、日々情報を収集することが大切です。

資産についての理解を深め、適切に管理できるようにしましょう。

『PlaPi』は、誰でも簡単・手軽に商品・情報管理システムを構築できるクラウド型PIMサービスです。カスタマイズ性・操作性が高く、システムに慣れていない人でも、自社にピッタリ合ったシステムをストレスなく作れます。

固定資産情報の一元管理にお困りでしたら、『PlaPi』を検討してみませんか。